近年来,国产仪器在发展先进技术、扩大生产规模、提升产品质量等方面取得显著进步,但同时也面临着技术壁垒、品牌认知度低、市场竞争力不足等挑战。并购作为企业优化资源配置的重要手段,为国产仪器提供了一种弯道超车的可能。

特别是近些年资本涌入科学仪器行业,创新型企业扎堆出现,众多热门赛道持续获得大额融资,给国产仪器买家提供了广阔的想象空间。科创板、北交所等几大板块相继开放,催生出更多上市仪器公司,也为并购提供了更多元、更经济的融资环境。科学仪器行业的并购交易赶上了“天时地利人和”。然而,国产仪器通过并购迎头赶上了吗?

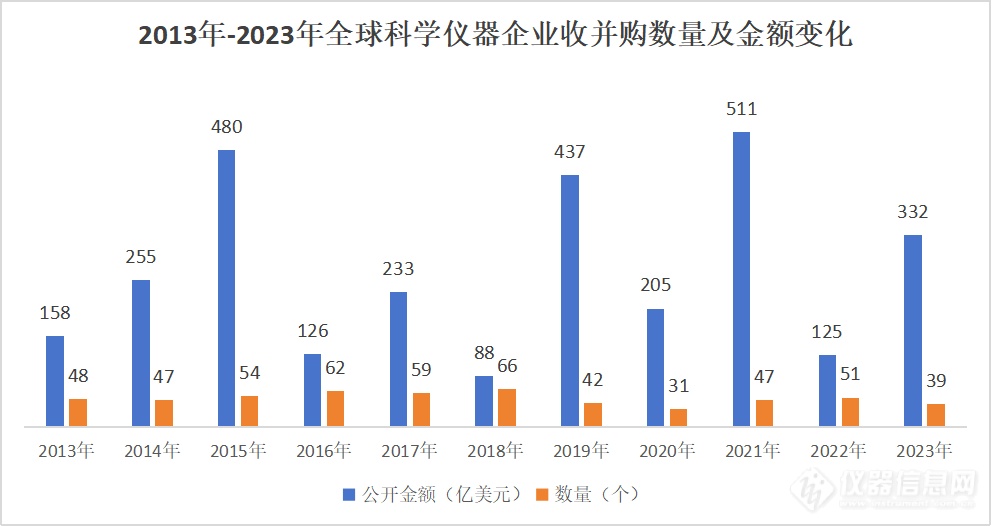

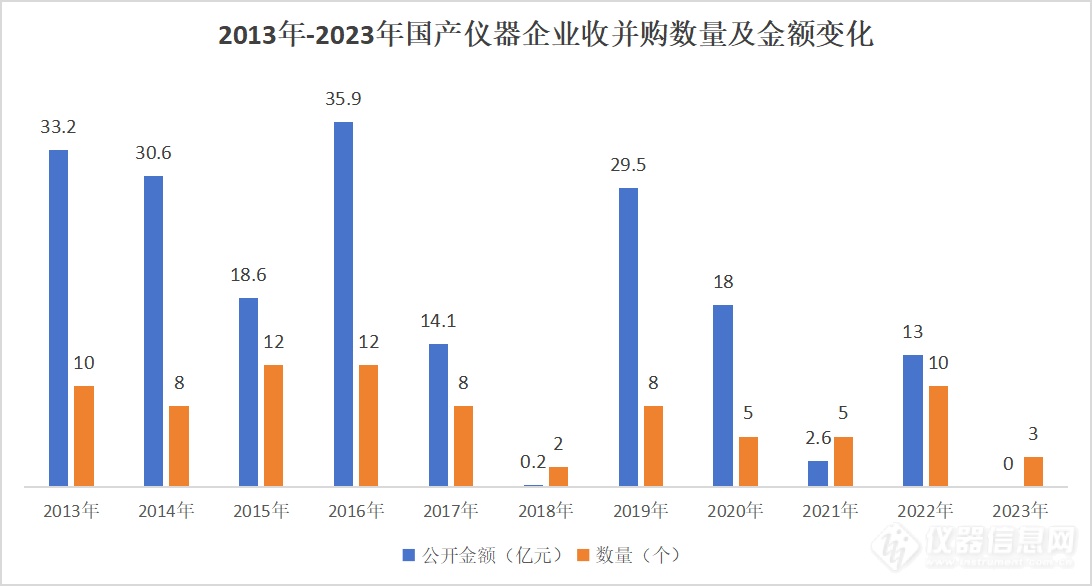

仪器信息网从2013年起连续十年跟踪了超过500起科学仪器并购交易案,公开的交易金额超过3000亿美元。通过回顾科学仪器行业十年的并购历史,我们试图分析,国产仪器相比进口还存在多大的差距。

一、周期性波动 VS 深受环境影响

纵观全球科学仪器市场,在过去十年(2013年至2023年)间,全球科学仪器行业的收并购市场主要由外资企业引领,呈现出稳定发展的轨迹。具体而言,并购活动的数量保持相对均衡,未出现显著波动。而在公布的并购金额方面,则表现出一定的周期性特征,即“大年”“小年”交替出现,体现出科学仪器巨头资金流动和战略调整的动态平衡。

相较于外企因市场周期性而呈现的波动态势,国产科学仪器厂商近几年的并购活动显著降温了。自2018年中美贸易战硝烟四起以来,加之2019年起连续三年的疫情影响,国产仪器厂商承受了前所未有的业绩挑战。尽管在此期间上市仪器公司数量增多,也不乏新兴的创新型仪器公司如雨后春笋般涌现,然而,能够满足并购条件并且具备强劲收购意愿的国产厂商屈指可数,整体并购动力明显不足。

二、外企十年前的关注重点 VS 国产仪器眼下的并购热门

尽管外企有其运转策略和周期,受环境影响没有国产厂商那么大。但三年新冠疫情,却真实改变了全球科学仪器产业的航向,疫情可以视作全球仪器企业并购整合的一道分水岭。

2013年-2023年外资企业部分代表性并购案

2013年至2019年间,跨国仪器公司多将目光投在光谱、质谱、电镜、细胞分析、基因测序等热门科学仪器赛道,但疫情后随着生命科学市场的加速发展,生物技术公司、体外诊断公司、蛋白质组学/空间生物组学企业成为跨国仪器公司并购的首要对象。部分仪器巨头甚至将战略目光放到了产业链下游的制药企业或半导体企业,如布鲁克早前收购半导体公司Jordan Valley、赛默飞收购荷兰药企Patheon和CRO企业PPD、安捷伦近期收购CDMO企业BIOVECTRA等。

2013年-2023年国产厂商部分代表性并购案

审视国产仪器的收并购轨迹,新冠疫情爆发前,以聚光科技、天瑞仪器、先河环保、博晖创新、苏试试验等为代表的早期A股上市仪器公司率先迈出步伐,完成了相关领域的并购整合,其战略重心主要落在环境监测、行业专用仪器、分析检测仪器及配套设备的精耕细作上。疫情之后行业生态迎来新变局,海尔生物、莱伯泰科、纳微科技等一批科创板、北交所的新兴力量崭露头角,瞄准科学仪器领域热门的生命科学赛道。但可以看出,国产厂商眼下关注的基因测序、细胞分析等并购热门,外企自十年前已开始布局。国产仪器相比外企在关键技术积累和市场应用成熟度方面呈现出超十年的代际差,仍处于模仿追赶阶段。

三、构建生态圈筑高竞争壁垒 VS 聚焦细分品类攻克关键技术

持续性整合和并购始终是全球龙头做大做强的重要驱动力。目前欧美等发达国家或地区相关行业发展已基本成熟,行业内公司在资本的推动下已经完成了从家族化中小型企业向巨无霸企业过渡的阶段,构建了产品全系列生态圈,并通过收购竞赛快速扩增产品品类和相关专利,筑高行业壁垒、消除竞争,进而利用垄断地位控制产品价格并攫取高额利润,也诞生了一批具有世界影响力的公司——从单一领域到一站式科研服务提供商,行业集中度也随之上升。

以赛默飞为例,从Thermo和Fisher合并开始,公司以“为客户提供‘一站式’产品和服务”作为自身特色,在挑选并购标的时看重的是能够丰富公司的产品线,增加公司的战略地位并为股东创造价值,因此这些年我们看到赛默飞一路买买买,将营收和市值做到了行业第一的体量,鲜少有业务剥离或拆分的举措。丹纳赫则与之相反,看重收购临近或相关的业务,在一个领域内通常会发起连锁性收购,注重收购企业的互补性。丹纳赫近年在发起数十起并购交易的同时,还剥离出了Fortive、Envista、Veralto三家上市公司,成为一家纯粹的生命科学和诊断公司,业绩维持在行业前二的位置。

而未来更明显的并购趋势是,在目前市场普遍紧缩、全球科学仪器市场增长乏力的情况下,单个产品的增长触及天花板,跨国仪器公司将以“横向打通仪器试剂服务全品类、纵向延伸至产业链下游”的策略实现扩张。未来我们将会看到更多跨国仪器公司收购下游企业的案例,以进一步打开市场空间,支撑企业营收市值的高增长和高估值。

国产仪器方面,企业的成长路径往往是先基于单品类立足,先发展专用仪器或前处理设备,再发展通用分析仪器,在具备一定实力之后再发起资源整合,从而实现产品和规模的快速扩张。如聚光科技上市后收购多家环保企业,收购吉天仪器、盈安科技,继而发展 GC-MS、LC-MS等高端科学仪器;天美集团在香港上市后收购7家国外企业或产线,获得了分子荧光、天平、离心机、GC-MS、同位素质谱等核心研发能力;海能收购上海新仪、并购德国 G.A.S.,购买 DL 公司高效毛细管电泳仪相关技术与产品;东西分析收购澳大利亚GBC仪器公司等。

国产仪器厂商在并购战略上展现出了对特定细分领域的精准聚焦,正奋力跨越关键技术的高地。但相较于历史悠久、技术积淀深厚的外资企业,面对跨国仪器公司已经构筑的生态城池和竞争高墙,国产厂商仍需奋力追赶。希望有朝一日,中国科学仪器行业也能孕育出一位“科学仪器并购之王”,不仅在国内市场合纵连横,更能在全球舞台上引领风骚。